پادکست صوتی "بررسی الگوهای پرایس اکشن و تکنیکال (آموزش الگوهای تکنیکالی)"

- 00:09 1403-09-02

- زمان مطالعه: 9 دقیقه

الگوهای پرایس اکشن و تکنیکال چیست؟ آموزش الگوهای تکنیکالی. ما در این مطلب در مورد پرایس اکشن و الگوهای پرایس اکشن و تکنیکال صحبت کرده و نهایتا با آموزش الگوهای تکنیکالی در خدمت شکا کاربران عزیز خواهیم بود. اما مقدمه ای کوتاه در مورد آموزش پرایس اکشن و الگوهای تکنیکالی:

وارد شدن به بازارهای مالی با هدف سرمایه گذاری و کسب سود نیاز به آموزش داره. چرا که شناخت انواع و اقساط تحلیل ها و استراتژی ها لازمه ی موفقیت در این زمینه هستش. پرایس اکشن یکی از استراتژی هاییه که مورد استفاده ی بسیاری از معامله گران قرار گرفته. در این مقاله مفهوم پرایس اکشن رو با هم مرور و در ادامه در مورد برترین و مهمترین الگوهای پرایسی و تکنیکال صحبت می کنیم و آموزش الگوهای تکنیکالی رو خواهیم داشت. با مطالعه این مطلب و تمرین الگوها درک بهتری نسبت به کندل های ثبت شده و بالا و پایین رفتن قیمت در نمودارهای دارایی های مختلف از جمله ارز دیجیتال خواهین داشت و می تونین تصمیم های بهتری در معاملات بگیرین با ما همراه باشین.

پرایس اکشن چیست؟

پرایس اکشن (Price Action) روشی برای تحلیل نوسانات ابتدایی قیمت هستش و بوسیله بسیاری از معاملهگران علاقمند به تحلیل های کوتاه مدت، مورد استفاده قرار میگیره. در تعریف کلی پرایس اکشن به حرکت قیمت یک دارایی در طول زمان که روی یک نمودار نشان داده میشه، گفته میشه. پرایس اکشن اساس تحلیل تکنیکال هستش و در همهی بازارهای مالی مثل ارزهای دیجیتال و ... جواب میده. در واقع، ساختار و الگوهای نمودارهای تحلیل تکنیکال همه بهره گرفته از پرایس اکشن هستن.

در استراتژی پرایس اکشن تنها از روی کندل های ثبت شده روی نمودار قیمت یک دارایی در مورد معاملهی اون (خرید و فروش دارایی) تصمیمگیری میشه. سیگینال های ورود و خروج تولید شده توسط پرایس اکشن قابل اعتماد هستن و در معامله با پرایس اکشن، الزامی به استفاده از اندیکاتور نیستش. پرایس اکشن میتونه با استفاده از نمودارهایی که قیمت رو در طی زمان رسم میکنن، مشاهده و تفسیر بشه. معاملهگران میتونن از نمودارهای متفاوتی برای مشاهده دقیقتر روند، سطوح شکست و معکوس شدن ها استفاده کنن. البته ترجیح بسیاری از تحلیلگران استفاده از نمودارهای شمعی هستش چرا که مشاهده حرکت قیمت رو راحتتر میکنه.

اولویت در Price Action تاریخچه ی قیمتی ارز یا دارایی هستش که شامل نوسانات قیمت در جهت افزایش یا کاهش، خطوط روند و سطوح حمایتی و مقاومتی میشه. پرایس اکشن نشاندهنده ی این هستش که قیمت ها چگونه تغییر میکنن. یک تحلیلگر پرایس اکشن، اندازه نسبی، شکل، موقعیت و حجم نمودارهای میلهای یا شمعی رو بررسی میکنه و بعضا ممکنه اونها رو با اطلاعات بدست اومده از میانگین متحرک و خطوط روند ترکیب کنه.

الگوهای پرایس اکشن و تکنیکال چیست؟

الگوهای پرایسی و تکنیکال چیست؟ الگوهای پرایس اکشن و تکنیکال به الگوهایی گفته میشه که در طول سالیان مختلف چندین و چند بار روی نمودارهای قیمتی دارایی های مختلف شکل گرفته. با توجه به تعریف الگوهای پرایس اکشن تحلیلگران اسم های مشخصی برای این نمودارهای قیمتی انتخاب کردن. دلیل استفاده از این الگوها اینه که معمولاً وقتی یکی از اون ها روی نمودار شکل میگیره، همون نتیجه ای که قبلاً بارها اتفاق افتاده، دوباره تکرر میشه و دقیقا به همین دلیله که بسیاری از فعالان بازارهای مالی ترجیح میدن، بر اساس این الگوها اقدام به خرید و فروش ارز دیجیتال مورد نظرشون کنن چرا که از نتیجهی احتمالی اون آگاه هستن.

البته توجه به این نکته مهم هستش که الگوهای پرایس اکشنی که در مقالات و آموزش های مختلف استفاده میشه مثال هایی به اصطلاح کتابی و صرفاً جهت آشنایی بهتر با این الگوها هستن و ممکنه در دنیای واقعی نمودار قیمت الگوهای معرفی شده به این تمیزی و مرتبی نباشن و به همین دلیل تشخیص اون ها ممکنه سخت به نظر برسه. بنابراین تمرین و مطالعه ی نمونه هایی که در گذشته روی نمودار اتفاق افتادن از اهمیت زیادی داره و میتونه کمک خوبی به افزایش مهارت شما در این زمینه بکنه.

همیشه مقداری احتمال خطا در پرایس اکشن و روند الگوها باید در نظر گرفته بشه. با این حال تجربه و سابقه ی این الگوها نشون داده که نرخ موفقیت در اونها قابل قبوله و میشه با کمی مهارت از اونها استفاده کرد و به سوددهی رسید.

معرفی الگوهای پرایسی و تکنیکال (آموزش الگوهای تکنیکالی)

رسیدیم به قسمت جالب مقاله ی الگوهای پرایس اکشن و تکنیکال چیست؟ آموزش الگوهای پرایس اکشن. اینکه پرایس اکشن چند الگو داره و از این الگوها چگونه استفاده میشه؟ در واقع بیش از صدها الگوی پرایس اکشن وجود دارن که از بین اونها تنها چند مورد تونستن اعتماد سرمایهگذاران رو به خودشون جلب کنن. در ادامه مهمترین و برترین الگوهای پرایس اکشن رو معرفی خواهیم کرد ولی فراموش نکنین که این الگوها قطعی نیستن و احتمال داره در برخی شرایط نتیجهی مورد انتظار رو در پی نداشته باشن.

اما قبل از پرداختن به معرفی و آموزش الگوهای پرایس اکشن و تکنیکال لازمه بدونیم الگوهای پرایسی چند نوع هستن. اگه یادتون باشه یکی از اصولی که تحلیل تکنیکال بر اساس اون شکل گرفته این هستش که گذشته تکرار خواهد شد. بر اساس همین اصل، با مطالعه نمودارهای قیمتی در گذشته می تونیم الگوهایی که بارها و بارها تکرار شدن رو پیدا کنیم و این ادعا رو داشته باشیم که اگه در آینده هم شبیه همون الگوها در نمودارهای قیمتی رخ بده، به احتمال زیاد اتفاقاتی که بعد از اون الگو میوفته رو پیش بینی کنیم. ما در این مطلب دو نوع از الگوها رو مورد بررسی قرار میدیم که هر کدم دارای الگوهای متنوعی هستن:

• الگوهای ادامه دهنده:

واکنش ها در این الگوها به این شکل هستن که با پدید اومدن برخی الگوها در نمودار قیمتی، بازار همون راهی رو که از قبل اومده، ادامه میده. الگوی مثلث، الگوی پرچم و الگوی مستطیل از این نوع هستن که در ادامه معرفی میشن.

• الگوهای برگشتی:

الگوهایی که وقتی اونها رو روی نمودار قیمت می بینیم باید انتظار تغییر روند قیمت رو داشته باشیم، الگوهای برگشتی (Reversal Patterns) نامیده میشن. ما در این مطلب الگوی سقف و کف دو قلو، الگوی سقف و کف سه قلو، الگوی سر و شانه که زیر شاخه ی این نوع هستن رو بررسی خواهیم کرد.

الگوهای پرایسی و تکنیکال ادامه دهنده

آموزش الگوی تکنیکالی | الگوی مثلث

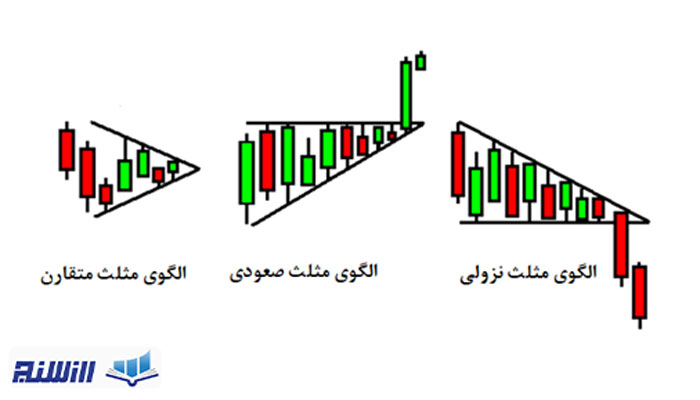

یکی از الگوهای پرکاربرد پرایس اکشن ادامه دهنده، الگوی مثلث یا Triangle هستش که از ترکیب یک خط افقی و یک خط روند تشکیل میشه. خط افقی در این نوع الگو از به هم وصل کردن نقاط بالا یا پایین کندل ها تشکیل میشن. الگوی مثلث به سه حالت الگوی مثلث بالا رونده (صعودی)، الگوی مثلث پایین رونده (نزولی) و الگوی مثلث متقارن روی نمودار قیمت قابل مشاهده هستش.

• الگوی مثلث صعودی: این الگو از یک خط افقی در بالا و یک خط روند صعودی در پایین تشکیل میشه و نشون دهنده ی این هستش که قیمت بعد از خروج از مثلث به سمت بالا حرکت خودشو ادامه خواهد داد.

• الگوی مثلث پایین رونده: الگوی مثلث نزولی از یک خط افقی در پایین و یک خط روند نزولی در بالا تشکیل میشه و نشان میده که قیمت بعد از خروج از مثلث به سمت پایین حرکت خواهد داشت.

• الگوی مثلث متقارن: این الگو از اتصال دو خط روند همگرا تشکیل میشه و نشان دهنده ی این هستش که به زودی قیمت از مثلث خارج شده و به یک سمت حرکت خواهد کرد. این الگو به دلیل متقارن بودن نمیتونه تشخیص بده که حرکت به سمت بالا خواهد بود یا پایین.

آموزش الگوی تکنیکالی | الگوی مستطیل

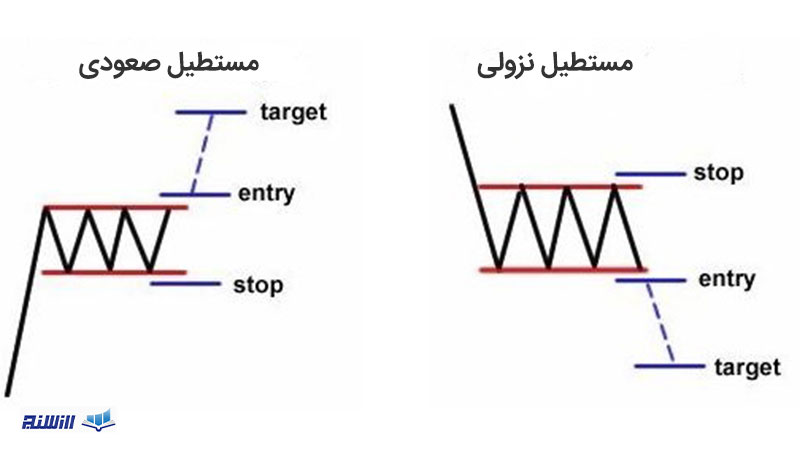

نوع دوم از الگوهای پرایس اکشن ادامه دهنده که در مقاله ی الگوهای پرایس اکشن و تکنیکال چیست؟ مورد بررسی قرار میدیم و جزء ساده ترین و محبترین الگوهای پرایس اکشن یه حساب میاد، الگوی مستطیل هستش. این الگوی قیمتی هم همانند الگوی مثلث هستش با این تفاوت که در الگو نمودار قیمتی بعد از یک روند، یک حالت رنج رو ایجاد می کنه که قیمت بین دو خط موازی در حال نوسان هست.

معمولا این الگو بعد از یک روند صعودی یا نزولی که قیمت در حال تثبیت هستش و قیمت یک ارز بین دو سطح مقاومتی و حمایتی معامله میشه، بوجود میاد. به دلیل اینکه اگه اوج های قیمتی رو به هم و پایین ترین قیمت ها رو به هم متصل کنیم دو خط افقی رسم میشه که شبیه یک مستطیل میشه به این الگو، الگوی مستطیل میگن.

آموزش الگوی تکنیکالی | الگوی پرچم (Flag)

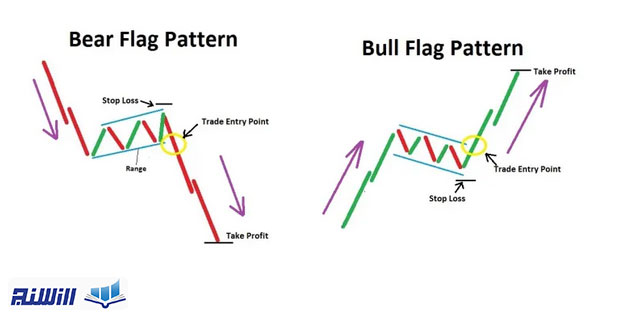

در ادامه ی آموزش الگوهای پرایس اکشن میرسیم به الگوی پرچم (Flag )که جزء الگوهای ادامه دهنده هستش. این الگو معمولا بعد از یک حرکت صعودی یا نزولی قوی کل میگیره و به دو نوع الگوی پرچم صعودی و الگوی پرچم نزولی تقسیم میشه.

در الگوی پرچم صعودی یک حرکت شدید صعودی رو داریم که بلافاصله بعد از اون در فاصلهی زمانی کوتاهی کندل هایی ثبت میشن که شبیه پرچم هستن. وقتی این الگو ثبت میشن انتظار اینو داریم که روند صعودی ادامه داشته باشه. در الگوی پرچم نزولی برعکس این حالت پدید میاد و روند نزولی بعد از خروج از پرچم حرکت خودشو ادامه میده.

در ادمه ی آموزش الگوهای تکنیکالی نوبت به آموزش الگوهای پرایس اکشن و تکنیکال برگشتی میرسه با ما همراه باشین:

الگوهای پرایسی و تکنیکال برگشتی

آموزش الگوی تکنیکالی | الگوی سقف و کف دوقلو

شاید ساده ترین الگوی برگشتی که وجود داره و راحت میشه تشخیصش داد و بسیار هم کاربردی هستن، الگوی سقف و کف دو قلو باشه.

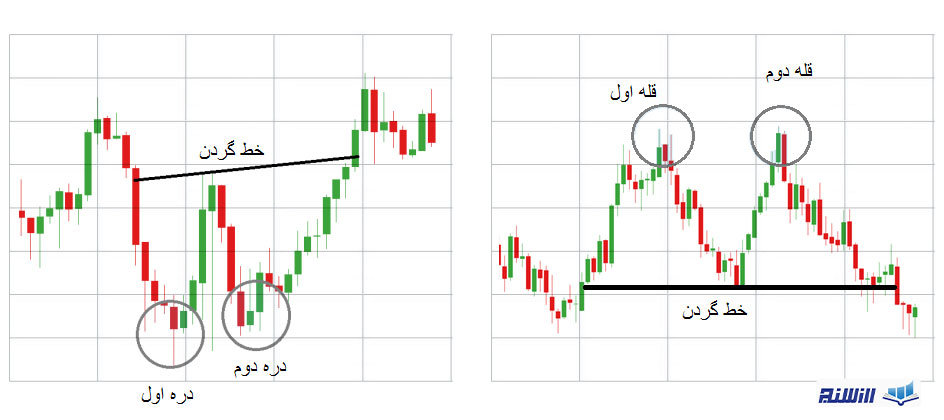

الگوی کف دوقلو (Double Bottom) که به الگوی دو درّه هم شناخته میشه به الگویی میگیم که در اون قیمت یک ارز دیجیتال یا هر دارایی دیگه دو بار پیاپی و البته به یک اندازه طی کندل های مختلف پایین بیاد و شکلی شبیه دو درّه ایجاد بکنه. در یک حرکت نزولی وقتی قیمت از پایین ترین نقطه برگشت خورده و حرکت رو به بالا داشته، درّه ی اول شکل میگیره. اما این حرکت رو به بالا رو نتونسته ادامه بده و دوباره به سمت پایین رفته و درّه ی دوم رو تشکیل شده. این وضعیت نشون میده که قیمت این ارز توانایی پایین تر رفتن از درّه اول رو نداشته در نتیجه انتظار میره حرکت قیمت برگشت خورده و صعودی بشه.

الگوی سقف دوقلو (Double Top) که به الگوی دو قله هم نامیده میشه به الگویی گفته میشه که در اون قیمت یک ارز دیجیتال دو بار پشت سر هم و به یک اندازه طی کندل های مختلف بالا میره و شکلی شبیه دو قله بوجود میاره. این الگو در حرکتی صعودی خودشو نشون میده و خبر از تغییر قیمت از صعودی به نزولی میده.

رخ دادن هر کدوم از این روندها نشون دهنده ی تغییر جهت روند هستش یعنی روند صعودی رو به روند نزولی تبدیل می کنن و روند نزولی رو به روند صعودی تبدیل می کنن.

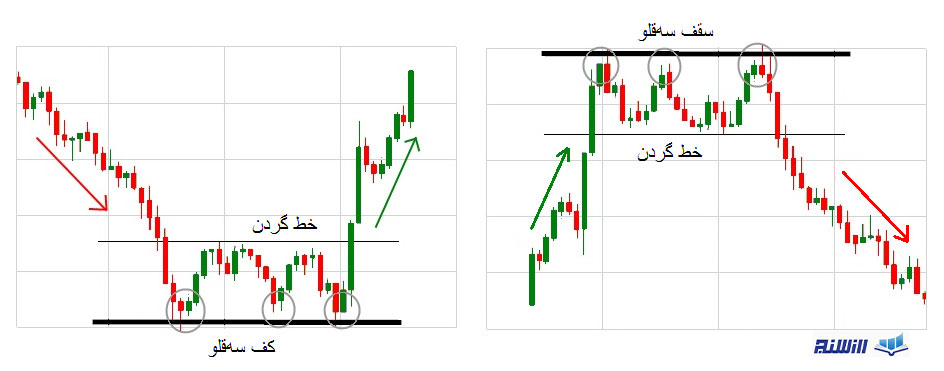

آموزش الگوی تکنیکالی | الگوی کف و سقف سه قلو

در ادامه مقاله "الگوهای پرایسی و تکنیکال چیست؟ آموزش الگوهای تکنیکالی" میرسیم به دومین الگوی کاربردی در بخش الگوهای برگشتی که به الگوهای سقف و کف سه قلو معروفن. این الگوها مانند الگوی سقف دوقلو و کف دوقلو بوده و نحوه ی بررسی و زیر نظر گرفتن اونها تقریبا شبیه همان الگوهای دوقلو هستش.

نکته ی بسیار مهم در مورد این الگوهای قیمتی اینه که تا تکمیل شدن کل الگو باید صبر داشت و در صورت تکمیل شدن الگو، بستگی به شکستن یا نشکستن خط مقاومت یا حمایت، در مورد بی اعتبار بودن یا نبودن این الگوها تصمیم گرفت.

آموزش الگوی تکنیکالی | الگوی سر و شانه

الگوی بسیار معتبر دیگه ای که در بازار به وفور یافت میشه و از نوع الگوهای برگشتی محسوب میشه الگوی سر و شانه یا (Head and Shoulders) هستش. این الگو در هر دو روند صعودی و نزولی شکل می گیره و در هر دو باعث تغییر جهت روند میشه. در صورتی که این الگو در روند نزولی شکل بگیره به اون الگوی سر و شانه معکوس میگن.

الگوی سر و شانه ابتدا با یک حرکت صعودی کوچک شروع میشه، سپس یک حرکت صعودی بزرگتر شکل میگیره و بلافاصله بعد از اون یک حرکت صعودی کوچک دیگه به همون شکل و اندازهی حرکت صعودی کوچک اول انجام میشه. در این الگو حرکات صعودی کوچک نقش شانه های چپ و راست و حرکت صعودی بزرگ میانی نقش سر رو ایفا میکنن. وقتی این الگو به این شکل روی نمودار شکل بگیره میشه انتظار سقوط قیمت و تغییر روند از صعودی به نزولی رو داشت.

شکل الگوی سر و شانه ی معکوس برعکس الگوی سر و شانه ی اصلی و رو به پایین هستش. در این صورت انتظار پایان روند نزولی و شروع حرکت قیمت به سمت بالا دور از انتظار نیستش.

سخن آخر

در این مقاله با عنوان "الگوهای پرایس اکشن و تکنیکال چیست؟ آموزش الگوهای تکنیکالی" در مورد پرایس اکشن و الگوهای پرایس اکشن صحبت شد و مقاله رو با آموزش الگوهای تکنیکالی که شامل الگوهای ادامه دهنده و الگوهای بازگشتی میشه، ادامه دادیم. الگوهای آموزش داده شده تمام الگوهایی نیستش که در اختیار تحلیگران و معامله گران هست اما از پرکاربردترین اونها به حساب میان. برای موفقیت در حوزه ی کریپتوکارنسی و رسیدن به سود شناخت الگوهای پرایس اکشن ضروری هستش. برای یادگیری کامل پرایس اکشن به همراه الگوها و نحوه ی استفاده از اونها به دوره ی آموزش پرایس اکشن مراجعه کنین موفق و پرسود باشین.

نظرات کاربران در مورد بررسی الگوهای پرایس اکشن و تکنیکال (آموزش الگوهای تکنیکالی)