پادکست صوتی "ترید چیست؟ و به چه کسی تریدر میگویند؟"

- 20:08 1403-08-30

- زمان مطالعه: 11 دقیقه

ترید چیست؟ و به چه کسی تریدر میگویند؟ شاید این موضوع سوال شما هم باشه. اگه چند مدتی باشه که در بازار ارزهای دیجیتال مشغول فعالیت باشین حتما با اصطلاحات فراوانی از، آموزش تحلیل تکنیکال گرفته تا صد ها موضوع دیگه روبرو شدین که داشتن اگاهی در موردشون میتونه به شما کمک کنه بهتر در این بازار مشغول فعالیت باشین. یکی از این اصطلاحات ترید هستش که بارها در اخبار و سایت های مربوط به بازار ارزهای دیجیتال در موردش خواهید شنید. در این مقاله قصد داریم به شما بگیم که ترید چیست؟ و به چه کسی تریدر میگویند؟ در اصل شما در این بازار یا تریدر هستین یعنی بصورت روزانه شروع به خرید و فروش ارزهای دیجیتال می کنین، و یا هولدر هستین یعنی ارزهای دیجیتال رو می خرین و اون ها رو بصورت دوره ای نگهداری میکنین و بعد از کسب سود اون ها رو می فروشین. این مقاله رو تا انتها بخونین و با اصطلاح ترید و تریدر بیشتر آشنا بشید.

ترید Trade چیست؟

ترید به معنای معامله یا همان در واقع داد و ستد هستش و ترید در ارز های دیجیتال به معنای خرید و فروش ارزهای دیجیتال در زمان مشخصی هست که هدف ان کسب سود بوده. در نقطه مقابل ترید هولد قرار داره. هولدرها هم افرادی هستن که در کوتاه مدت خرید و فروش نمی کنن و پس از خرید یک ارز اون رو در یک مدت طولانی نگه میدارن. تریدها در سطح بین المللی نیز انجام میشن که در اکثر مواقع انها رو به عنوان تجارت ملی میشناسیم و میدانیم که تجارت های بین المللی موجب گسترش بازار میشن در کل می توان گفت که ترید یک اصطلاح کلی در تمام بازار هست. پس در حالت کلی میشه گفت که ترید یعنی خرید و فروش روزانه ارزهای دیجیتال.

به چه کسی تریدر میگویند؟

تریدر یا همان معامله گر به شخصی گفته میشه که در بازار های مالی از جمله ارز های دیجیتال به معامله می پردازه. در مدل قدیمی اقتصادی نیز تریدر ها در واقع همان تاجرانی بودن اما در بازار های مالی خرید و فروش های روزانه رو انجام میدادن. در کل تریدر فردی هستش که با استفاده از سرمایه خود یا سرمایه دیگران اقدام به خرید و فروش ابزار های مالی میکنه. نوسان قیمت این بازار ارز دیجیتال باعث شده که تریدر ها کسب سود بیشتری کنن.

پس می تونیم اینطور بگیم که تریدر کسی هستش که با تحلیل شرایط بازار اقدام به خرید دارایی کنه و در طی زمان های معینی اون دارایی رو به فروش برسونه و کسب سود کنه. کار تریدر این هستش که با انجام تحلیل های مورد نیاز، ارز های خودش رو در بهترین شرایط یعنی در موقع کاهش قیمت خرید و در زمان افزایش قیمت انها رو به فروش برسونه و کسب سود کنه.

نحوه سود کردن تریدر

تریدر برای کسب سود می تونه از این سه روش کسب سود کنه. البته تعداد روش های کسب سود برای یک تریدر بیشتر از این ها هستن و ما فقط این مورد ها رو بعنوان نمونه ذکر کردیم.

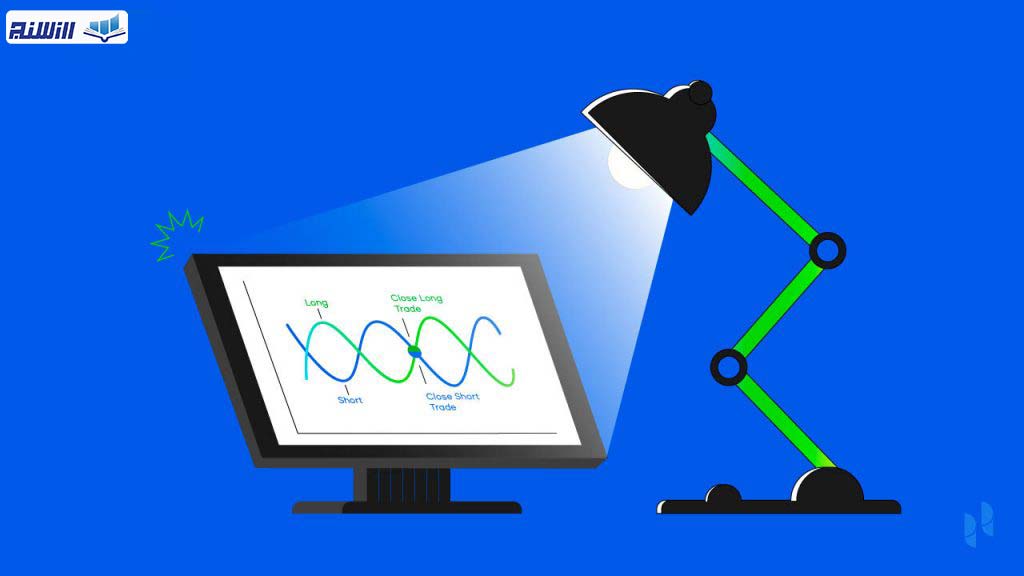

• معامله خرید Long

در معامله خرید تریدر دارایی دیگران رو میخره و ان رو یه مدت نگهداری میکنه، برای اینکه قیمت دارای که خریده در اینده با قیمت بالا بفروشه و از ان کسب سود کنه. در این روش معاملاتی تریدر باید روی ارزهایی معامله کنه که قیمت اونها در اینده افزایش پیدا کنه. در صورتی که قیمت دارایی برخلاف پیش بینی تریدر کاهش پیدا کنه، تریدر با فروش دارایی ها در قیمت پایین دچار ضرر میشه.

• معامله فروش Short

در این نوع معاملات بر خلاف معاملات لانگ اگه قیمت ارز کاهش پیدا کنه تریدر از کاهش قیمت اون ارز سود خوبی رو کسب میکنه.

• معاملات اسپات

در معاملات اسپات تریدر با استفاده از ابزارهای تحلیل تکنیکال شرایط فعلی یک ارز رو بررسی میکنه و اگه به این نتیجه رسید که قیمتش حتما بالا میره، اون ارز رو میخره و با تعیین حد سود و ضرر در بهترین شرایط و با کسب درصدی از سود اون رو میفروشه.

روش های انجام ترید

از لحاظ افق زمانی و اهداف، معامله رو میشه به صورت های زیر در نظر گرفت:

• روش کوتاه مدت

ترید کوتاه مدت همان خرید و فروش های روزانه هستش که ممکنه ثانیه ای یا دقیقه ای هم معامله بشه. در این روش از نوسانات کوتاه مدت بازار برای کسب سود استفاده میشه. در استراتژی ترید روزانه، لحظه دقیق ورود یا بسته شدن یک موقعیت معاملاتی بسیار مهم هست. این نوع معاملات می تونن بسیار پر سود باشن اما به طور عادی ریسک زیادی هم دارن. معامله گر با توجه با تحلیل هاش و تجربیات خودش اقدام به معامله خواهد کرد.

• میان مدت

میزان استرس در این روش نسبت به روش کوتاه مدت کمتر هست چون معامله با هدف نگهداری دارایی به مدت بیشتر از یک روز تا چند هفته انجام میشه. این روش به صبر کمی نیاز داره چون که ممکن هست در فاصله خرید تا فروش، نوسانات مختلفی در قیمت ها ایجاد بشه که در این صورت اگر تریدر مهارت پایین داشته باشه ، فروش دارای در زمان نامناسب موجب کاهش سود یا افزایش زیان میشه. در این موقعه تریدر نیازمند یک الگوی میان مدت هست که با دنبال کردن آن می تونه سود خوبی رو به دست بیاره.

• روش بلند مدت

در این نوع روش باید تریدر ها، در معاملات صبر بیشتری داشته باشن. این نوع معاملات ممکن هست ماه ها طول بکشن. در این روش تریدر ها برای مدت زمان طولانی وارد موقعیت معاملات میشن و خود رو گرفتار نوسانات کوتاه مدت بازار نمی کنن. از سوی دیگر به خاطر باز ماندن موقعیت معاملاتی شان هزینه معاملاتی کمی هم خواهند پرداخت.

ابزارهای مورد نیاز برای ترید چیست؟

در این بخش مقاله میخواییم ابزار های ترید رو بررسی کنیم. در این جا منظور از ابزار ترید، معرفی کردن روش های هست که از طریق ان بتوان موقعیت های معاملاتی مناسب رو پیدا کرد.

• تحلیل بنیادی در بازار های مالی

Fundamental Analysis یا تحلیل بنیادی اولین ابزار برای ورود به معاملات هست. در ابزار تحلیل بنیادی هدف یافتن پارامتر های تاثیر گذار بر روی یک بازار و بررسی انها هست. تحلیل بنیادی پیچیده هستش و نیاز به دانش و اطلاعات خاصی داره و بیشتر برای سرمایه گذاری های بلند مدت استفاده میشه. اگر این تحلیل بنیادی به درستی انجام بشه سود خوبی معامله گر کسب میکنه.

• تحلیل تکنیکال technical Analysis

تحلیل تکنیکال دومین ابزاری هستش که کاربران میتونن برای ورود به بازار مالی از ان استفاده کنن. در تحلیل تکنیکال فرض برای هست که اثر تمام اتفاقات بنیادی بر روی قیمت لحاظ شده در نمودار قیمت قابل مشاهده باشه. در این صورت اگر بتونیم از روی نمودار قیمت برای آینده اون برنامه ریزی کنیم، دیگه نیازی به انجام دادن تحلیل بنیادی نیست. یکی از مهم ترین ویژگی ابزار تحلیل تکنیکال این هستش که اساس ان بر تمامی بازار های مالی یکسان هست، و کاربران از طریق یاد گیری ان میتونن با پیدا کردن روش مناسب خود، بازار رو تحلیل کنن. برای اطلاعات بیشتر می تونین مقاله نمودار قیمت در تحلیل تکنیکال چیست؟ رو هم مطالعه کنین.

تحلیل بنیادی یا تحلیل تکنیکال کدام روش برای بازار مالی مناسب هست؟

این سوال امروزه، یکی از سوال های مهم کسانی که در بازار مالی از جمله از های دیجیتال فعالیت میکنن هست . برای این که بتونیم به این سوال رو پاسخ بدیم باید سه تا موضوع اساسی رو بررسی کنیم:

• سطح دانش و سواد تریدر

• نوع ترید و استراتژی های معاملاتی تریدر

• ویژگی های شخصیتی تریدر

برای استفاده از تحلیل بنیادی در معاملات، حتما باید بازاری رو برای ترید انتخاب کرد که دانش و سواد کافی برای تحلیل پارامترهای تاثیر گذار بر اون رو داشت. همچنین برای بهره بردن از تحلیل بنیادی باید نوع تریدمون بلند مدت باشه تا بشه تمام پارامتر های تاثیر گذار اون رو بررسی کرد. از اینجا که تحلیل بنیادی نیازه به زمان و انرژی زیاد هست. باید دانش کاربران به گونه ای باشه که بتونن دقت و تمرکز بالایی رو صرف تحلیل کنن.

برای استفاده از تحلیل تکنیکال در معاملات، کاربران باید آشنایی نسبی با ابزارهای تحلیل تکنیکال و تسلط کامل به برخی از اون ها داشته باشن. یادگیری تحلیل تکنیکال بسیار راحت تر از تحلیل بنیادی هست و همچنین تحلیل تکنیکال در تمام بازار های مالی کاربرد داره. مقاله تفاوت تحلیل تکنیکال با تحلیل بنیادی در این زمینه می تونه برای شما مفید باشه.

در کل می تونیم بگیم هر دو نوع تحلیل برای یک تریدر لازم و ضروری هستش. ولی از اونجایی که تریدرها معاملات خودشون رو در کوتاه مدت انجام میدن بنابراین تحلیل تکنیکال در بیشتر موارد براشون مهمتر هستش و یک تریدر باید حتما نحوه استفاده از ابزارهای تحلیل تکنیکال مثل اندیکاتورها و اسیلاتورها و غیره رو بلد باشه و بتونه با تحلیل های پرایس اکشن روند نزولی یا صعودی قیمت یک ارز رو پیش بینی کنه. مقاله اندیکارتور چیست؟ می تونه برای شما در این زمینه مفید باشه.

تفاوت تریدر و سرمایه گذار

تریدر و سرمایه گذار تفاوت های زیادی با هم دارن، یکی از این تفاوت های مدت زمانی هست که انها صرف معامله میکنن. سرمایه گذاران معمولا نگاهی بلند مدتی به موضوع دارن و سرمایه گذاری انها به هدف سود بردن بلند مدت هست. اما تریدر یا معامله گر، مدت زمان کمتری برای سرمایه در نظر میگیره. تریدر ها معاملات بیشتری نسبت به سرمایه گذاران انجام میدن و اهداف متفاوتی دارن. البته این کار باید با دانش و صرف زمان بیشتر انجام بشه.

برخی تریدر ها معاملات خود رو در عرض چند دقیقه ای انجام میدن و برخی دیگه شون نیز مدت طولانی برای رسیدن به اهدافشون لحاظ میکنن که ممکن هست چندین ماه هم طول بکشه. در کل تریدرها تعداد معاملات زیادی رو انجام میدن زیرا از فرصت های موجود در بازار استفاده میکنن و در نتیجه امکانش هست که نسبت به سرمایه گذاران سود بیشتری رو کسب کنن اما ریسک معاملات اونها نیز بالاست.

یکی از تفاوت های دیگر بین سرمایه گذار بلند مدت و تریدر نوع تحلیل اونهاست. برای سرمایه گذاران تحلیل فاندامنتال اهمیت زیادی داره تا بتونن از طریق اون، پتانسیل های یک کوین رو در آینده ارزیابی کنن. ولی تریدر ها بیشتر از تحلیل تکنیکال برای پیش بینی بازار استفاده میکنن. تحلیل تکنیکال به معنی آنالیز اطلاعات تاریخچه قیمت با استفاده از انواع مختلف اندیکاتور ها و ابزار های نمودارهاست. بنابراین تریدر ها برای تحلیل بازار، به تحلیل تکنیکال نیاز دارن تا بنونن از نوسان قیمت ها کسب سود کنن.

قانون های تریدر کردن

• تنها دارایی را تریدر کنید که توانایی از دست دادن ان را دارید

همیشه در هر معاملاتی که دارایی خود رو ترید میکنید به نحوی آن رو انجان بدین که اگر هم ضرر کردین، براتون زیاد مشکل ساز نباشه. یعنی در یک معامله نباید همه دارایی رو به میان گذاشت چون در بازار ارز های دیجیتال هیچ چیزی قابل پیش بینی نیست و همیشه همه معاملات به سود نمیرسن. بنابراین همه دارایی خودتون رو وارد این بازار نکنین.

• همیشه به بیت کوین توجه کنین.

بیشتر آلت کوین ها به حرکت قیمتی بیت کوین وابسته هستن. اگر قیمت BTC در بازار صعود کنه، قیمت آلت کوین ها نیز افزایش پیدا میکنه. بنابراین باید یک تریدر همیشه بیت کوین رو در نظر داشته باشه و روند قیمت اون رو هم بررسی کنه.

• کورکورانه ترید نکنید.

در هر معامله ای که انجام میدین، سعی داشته باشین با دانش و آگاهی وارد اون معامله بشین چون که اگه تو بازار های مالی آگاهی نباشه بیشتر ضرر و زیان به بار میاد. به خصوص در بازار ارز های دیجیتال که آگاهی و دانش از ضروری ترین گام ها اول برای وارد شدن به این بازار و ترید و سرمایه گذاری کردن هست.

• طمع نکنید.

به محض این که یک رمز ارز شروع به رشد میکنه طمع نیز به همراه آن رشد میکنه. اگر بیش از حد صبر کنین که بیشترین سودی رو دریافت کنین ممکن هست همان مقدار سودی رو به دست آوردین رو از دست بدین. توصیه میکنیم عادت کنین که سود خود رو کم کم بردارین و اگر میخوایین که بیشتر سود کنین، دوباره وارد بازار بشین.

• همیشه از اشتباهات خود درس بگیرین.

همیشه باخت رو نپذیرین و سعی داشته باشین که مشکل رو ارزیابی کنین این تجربه رو برای حرکت بعدی مد نظر داشته باشین زیرا این کار بسیار خوب هست چون که نقاط ضعف و قوت خود رو میشناسین. بیشتر کسانی در بازار ارز دیجیتال متخصص میشن که از اشتباهات خود درس گرفتن و سعی کردن اون اشتباهات رو در معاملات بعدی تکرار نکنن.

• دید بلند مدت داشته باشید

موقع تحقیق کردن در مورد بازار ارزهای دیجیتال با دسته بندی های مختلف کوین ها مواجه میشین، برای برخی از انها ممکن هستش آینده خوبی رو پیش بینی کنین مثل چشم انداز عالی، استقبال خوب و اجرای مناسب. پس تصمیم میگیرین که انها رو به صورت میان مدت یا بلند مدت نگهداری کنین. زمانی که قیمت ارز های که خریدین کاهش پیدا میکنه شما دغدغه این رو ندارین که ضرر خواهین کرد چون که هدف شما بلند مدت هست.

• اگر به طور فعال ترید میکنین از حد ضرر Stop Loss استفاده کنید.

برای هر کوینی که به صورت میان مدت یا بلند مدت نگهداری نمیکنید. حتما حدر ضرر بگذارید این کار به چند دلیل مهم هستش اما مهم ترین ان سبک کردن ریسک های شما هست. همچنین این کار باعث میشه که تشخیص بدین که در کجا ممکنه ضرر کنین. برخی موقعه بازار ارز دیجیتال ریزش میشه ؛ برخی الت کوین ها سرنگون میشن این کار میتونه از نابود شدن سرمایه شما جلوگیری کنه.

انواع ترید

• ترید اسکالپ Scalp Trade

اسکالپ ترید یکی از سریع ترین استراتژی های معاملاتی در بازار های مالی هست. که به دنبال کسب سود های کوچیک اما مکرر در زمان کوتاهی از بازار هستین این روش میتونه خوب باشه. تریدرها در این روش معمولا معاملات خودشون رو برای مدت طولانی نگه باز نمیکنن و ورود و خروج اونها به این معاملات ممکن هست چند ثانیه طول بکشه. به همین دلیل به این معاملات، معامله با فرکانس گفته میشه.

• ترید روزانه Day Trading

ترید روزانه یک استراتژی هست که تریدر ها در همان روز وارد بازار میشن و در همان روز هم از بازار خارج میشن. در این روش، تریدر ها معمولا تنها در یک بازه زمانی مشخض وارد بازار میشن و در باقی ساعت ها، هیچ پوزیشنی باز نمیکنن.

بازار رمز ارز ها زمان باز و بسته شدن رو نداره و به صورت 24 ساعته و در 7 روز هفته دایر هست. کاربران می تونن هر ساعتی که بخوان به معامله بپردازن. در ترید روزانه، تریدر ها معمولا از تحلیل تکنیکال استفاده میکنن تا تشخیص بدن کدام دارایی رو ترید کنن چون که سود در این بازه زمانی کم تر هست. تریدر ها معمولا چندین پوزیشن باز میکنن تا سود خوبی رو کسب کنن البته برخی تریدر ها ممکن هست یک یا چند دارایی خاص رو انتخاب کنن و تنها اون ها رو معامله کنن.

• تریدر های نوسانی یا سوئینگ

زمان انجام معاملات برای این دسته از تریدرها از یک یا دو روز الی یک هفته متغیر هست. این تریدر ها با استفاده از نرم افزار های خاصی نسبت به شناسایی روند بازار اقدام میکنن.

• تریدر های بلند مدت

در این روش تریدرها مدت زمان طولانی بین 1 ماه تا 1 سال در یک معامله باقی می مانن و ترجیح میدن معاملات خود رو با توجه به روند های کلان اقتصادی انجان بدن. بیشترین تحلیلی که توسط این معامله گران مورد استفاده قرار میگیره، تحلیل بنیادی یا فاندامنتال هست.

مزایا ترید کردن

• سود بالای معاملات

• عدم وجود محدودیت زمانی در معاملات

• انجام معاملات در تایم فریم پایین

• تنوع بالا در انتخاب ترید

• عدم نیاز به داشتن سرمایه زیاد

معایب ترید کردن

• بالا بودن میزان ریسک انجام معاملات

• غیر قابل پیش بینی بودن معامله

• نیاز به کسب اطلاعات و مهارت کافی برای ترید

• استرس زا بودن

• امکان از دست دادن تمامی سرمایه یا بخشی از سرمایه

جمع بندی و نتیجه گیری

در این مقاله توضیح دادیم که ترید چیست و به چه کسانی تریدر میگویند. فهمیدیم که تریدر با سرمایه گذار تفاوت های زیادی داره. اگه جزو کسانی هستین که به ترید کردن در بازار ارزهای دیجیتال علاقه دارین، میتونین با یک سرمایه کم و کسب دانش و تخصص اولیه کار ترید ارزهای دیجیتال رو بصورت روزان انجام بدین و سود های خوبی کسب کنین. امیدواریم این مقاله برای شما سود بخش بوده باشه و نظرات و پیشنهادات خودتون رو برای بالابردن کیف کاری خودمون در بخش نطرات عنوان کنین.

نظرات کاربران در مورد ترید چیست؟ و به چه کسی تریدر میگویند؟