پادکست صوتی "امواج الیوت چیست؟ ( انواع امواج الیوت و کاربرد انها)"

- 21:09 1403-09-01

- زمان مطالعه: 10 دقیقه

امواج الیوت چیست و کاربرد امواج الیوت چی هست؟ این مقاله پاسخ ما به این پرسش خواهد بود. روند های قیمتی در بازار های مالی همانند بازار بورس، فارکس، طلا، کریپتوکارنسی و .... عمدتا از قوانین و الگو های مشخصی پیروی می کنن. بررسی روند های قیمتی و الگو گرفتن ازشون برای آینده بیشینه زیادی داره و به حدود 300 سال پیش بر می گرده. برای نخستین بار هلندی ها، شروع به تحلیل تاریخچه قیمت ها و استخراج الگو از اونا کردن، ژاپنی ها ابزار هایی برای این کار معرفی کردن و در نهایت چارلز داو امریکایی، این تکنیک رو به شکل یک علم مدون در آورد. ما در مجموعه آکادمی آموزش ارز دیجیتال ارزسنج، آموزش های متنوعی رو در اختیار تون قرار میدیم، یکی از فیلد های آموزشی آکادمی ارزسنج، ارائه آموزش های مربوط به اصول و مبانی تحلیل تکنیکال هستش. سعی داریم تا مبانی اولیه رو در قالب مقالات و ویدیو آموزش ارز دیجیتال، بهتون شرح بدیم تا آماده ورود به دوره های پیشرفته آموزش ارز دیجیتال بشین. در این مقاله یکی از سبک های تحلیل تکنیکال با نام امواج الیوت رو با هم بررسی می کنیم و خواهیم دید که امواج الیوت چیست و همچنین کاربرد امواج الیوت به چه صورته.

تحلیل تکنیکال چیست ؟

تحلیل تکنیکال یک علم و مهارت هستش که بیش از سیصد سال از تولدش میگذره و در طی سه قرن مرتبا توسعه پیدا کرده. دلیل اینکه در طی این سه قرن، همواره بر محبوبیت این تکنیک افزوده شده اینه که، کارایی خوبی از خودش در ارتباط با تحلیل بازار ها نشون داده . تحلیل تکنیکال در اصل به بررسی پیدا کردن بهترین سیگنال خرید ارز دیجیتال یا فروش ان پرداخته و در حال حاضر برای خودش به یک شاخه علمی گسترده تبدیل شده که تسلط بر همه جوانب اون مدت ها مطالعه و تمرین لازمه. برای مثال بررسی این که امواج الیوت چیست که خودش موضوع این مقاله ماست، صرفا یک سبک از چندین سبک تحلیل تکنیکال هستش. برای درک بهتر مفهوم تحلیل تکنیکال، با یک مثال شروع می کنیم. تصور کنید طبق بررسی هایی که انجام دادیم، به این نتیجه رسیدیم که قیمت نهاده های دامی برای 5 سال پی در پی در آستانه شروع فصل بهار، با افزایش همراه بوده. آیا می تونیم نتیجه بگیریم که برای شش امین سال پیاپی هم در آستانه فصل بهار شاهد افزایش قیمت نهاده های دامی خواهیم بود ؟ در پاسخ می تونیم بگیم که به احتمال زیاد همین طور خواهد بود. نکته اول اینه که در تحلیل تکنیکال هیچ وقت قطعیت وجود نداره و همواره رنج احتمال هاست که تغییر می کنه و هر احتمالی هر قدری هم که قوی باشه، باز نشان از قطعیت نداره. پس همواره احتمالات و شدت و حدت اونا رو مد نظر قرار میدیم. در مثالی که زده شد، دیدیم که چه طور تاریخچه و الگو قیمتی گذشته، معیار پیش بینی ما برای قیمت های آتی شد. این صرفا یک مثال ساده و پیش پا افتاده برای جا انداختن مفهوم تحلیل تکنیکال در ذهن بود.

به طور کلی، می تونیم تحلیل تکنیکال رو به این صورت تعریف کنیم. بررسی و ارزیابی تاریخچه و روند های گذشته قیمتی، سپس استخراج الگو های تکرار شونده و تعمیم دادن اون الگو های قیمتی به آینده جهت خرید و فروش و معامله. برای بررسی روند های سابق و استخراج الگو های قیمتی، ابزار های متنوعی توسعه پیدا کردن و در دسترس هستن، معمولا اطلاعات و سوابق قیمتی به شکل نمودار ها و چارت هایی نمایش داده میشه که به کمک ابزار های تحلیلی و رسم خط و خطوط و کانال ها، داده ها و اطلاعات تحلیلی ازشون استخراج میشه. به عنوان یک نکته در نظر داشته باشین که مقوله تحلیل در بازار های مالی مثل بازار فارکس یا ارز های دیجیتال، یک دانش و مهارت چند بعدی هستش و هر قدر به جنبه های بیشتری از این دانش تسلط داشته باشین، حاشیه سود شما بالا تر و ریسک های احتمالی کمتر خواهد بود. در این مقاله یکی از سبک ها و جنبه های تحلیل تکنیکال رو مد نظر داریم و بررسی خواهیم کرد که امواج الیوت چیست.

امواج الیوت چیست؟

امواج الیوت Elliott wave principle نظریه ای از حرکت ها و روند های قیمتی هستش که طبق اون قیمت هر دارایی در بازار به شکل پیشروی ها و اصلاح های موجی شکل از پیش تعیین شده، حرکت میکنه. این نظریه بالاتر از هر چیزی، فلسفه ای از احساسات بشری و رفتار دسته جمعی معامله گران و سرمایه گذاران هستش که اون رو به یک نظریه روانشناختی هم تبدیل می کنه. نظریه اموج الیوت به جهت ارزیابی پیشرفته روند حرکتی قیمت ها در بازار های مالی و کشف الگو های موجی تکرار شونده توسط فردی به نام رالف نلسون الیوت در سال 1938 میلادی ابداع و ارائه شد. امواج الیوت به اعتقاد نلسون روند قیمتی و حرکت اون رو بر اساس رفتار معامله گران تعریف و تبیین می کنه. به عبارت ساده، همه قیمت ها با گذشت مدتی دوباره به روند سابق خودشون بر می گردن. به همین خاطر، معامله گران و تریدر های حرفه ای بر اساس تحلیل امواج الیوت از این ویژگی بازار ها استفاده می کنن و با موج رفتار ها و احساسات معامله گران حرکت می کنن. نلسون الیوت بر این عقیده بود که ریشه همه رویداد هایی که در بازار ها رخ میده، مربوط به گذشته هستش و رفتار های گذشته کاربران عنصر اصلی تعیین کننده قیمت های فعلی می باشد.

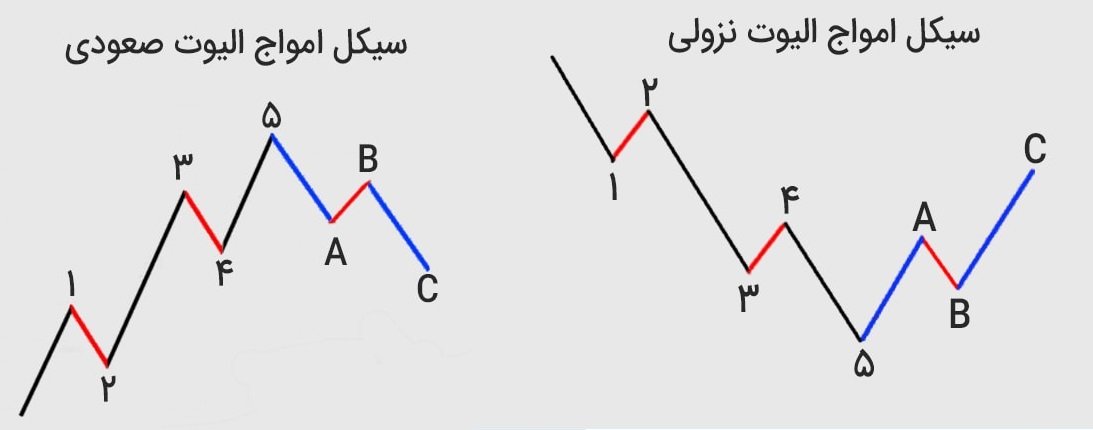

همچنین نلسون الیوت اعتقاد داشت که رفتار همه معامله گران در الگو های روند ها و قیمت های برگشت پذیر قابل شناسایی ارزیابی هستش. به همین خاطر، اسم قانون موج رو برای این قابلیت شناخت پذیری انتخاب کرد. چون که همه رفتار ها و الگو های بازار مثل موج به همدیگه اتصال دارن و در یک رابطه مستقیم هستن. نلسون قانون موج ها رو بر اساس پنج موج محرک که با اعداد و سه موج اصلاحی که با حروف مشخص میشن، بنیان گذاری کرد. نلسون الیوت با بهره گیری از این موج ها تونست به تجزیه و تحلیل بازار در عمق بیشتر، شناسایی ویژگی های خاص الگو های موجی و همینطور پیش بینی دقیق بازار بر اساس الگو های شکل گرفته برسه. نلسون بخشی از دست آورد خودش رو بر اساس نظریه مقدماتی چارلز داو، که حرکت قیمت رو بر اساس امواج تعریف می کنه، پایه ریزی کرد. نلسون الیوت، نظریه خودش رو با همه جزییات در سال 1938 در کتابی با نام اصل موج منتشر کرد. در این کتاب، حرکت در جهت روند در 5 موج با نام های امواج انگیزه شرح داده شده. به شکلی که که این حرکت در جهت روند با اعداد 1، 2، 3، 4 و 5 علامت گذاری شده و سه موج اصلاحی هم به شکل a، b و c بولد شده هستن. این الگو ها می تونن در بلند مدت و همچنین دوره های کوتاه مدتی دیده بشن.

انواع امواج الیوت

حالا که متوجه شدیم امواج الیوت چیست، بریم سراغ انواع امواج الیوت. در نظریه موج های الیوت، به طور کلی دو نوع موج به نام های موج ایمپالسی و موج اصلاحی وجود دارن که در ادامه براتون معرفی شون می کنیم.

امواج ایمپالسی

امواج ایمپالسی دارای پنج زیر موج هستن و در پی بزرگ ترین مسیر روند در حرکت اند. این موج معروف ترین موج الیوت بوده و به راحتی قابل تشخیص هستش. موج ایمپالسی همانند همه موج های محرک، دارای پنج زیر موج بوده و بین هر کدوم دو موج اصلاحی و 3 موج محرک وجود داره. الیوت این ساختار را 5-3-5-3-5 نام گذاری کرده بود. این ساختار دارای قوانین غیر قابل نقض بوده و در صورت رعایت نکردن این قوانین هرگز نمی تونیم اسم این ساختار رو ایمپالسی بذاریم.

امواج اصلاحی

دومین نوع موج از انواع امواج الیوت ، موج اصلاحی هستش. امواج اصلاحی که به نام امواج مورب (diagonal waves) هم معروف هستن، سه موج دارن که مسیر بر عکس بزرگ ترین روند رو برای حرکت انتخاب کردن. الگوی امواج اصلاحی رو می تونیم به دو دسته کلی تقسیم کنیم که این دو دسته خود شامل اصلاح ساده و اصلاح ترکیبی یا پیچیده هستن.

کاربرد امواج الیوت

نواع امواج الیوت رو دیدیم و حالا می رسیم به کاربرد امواج الیوت و کم و کیف اطلاعاتی که می تونیم ازشون استخراج کنیم. همانطور که پیش تر اشاره کردیم، این امواج یعنی امواج الیوت با چندین زیر موج (Sub wave) در حال حرکت به سمت روند ها و الگو های بازار و قیمت ها هستن. امواج الیوت به خاطر ساختاری که دارن، می تونن با تمام بازار های مالی اعم از بورس، فارکس و کریپتو هماهنگ بشن. نلسون الیوت در سال 1938 میلادی با تحلیل و بررسی بازار سهام مربوط به 70 سال گذشته، به داده هایی رسید که امروزه ازشون برای تحلیل قیمت ها استفاده میشه. خیلی از تریدر ها اعتقاد دارن که موقع افزایش ناگهانی قیمت ها باید منتظر سقوط ناگهانی اونا هم باشیم و همچنین برعکسش یعنی موقع سقوط ناگهانی قیمت ها، باید انتظار افزایش ناگهانی رو هم داشته باشیم. امواج الیوت با سوار شدن بر روی هر یک از روند ها و با در نظر گرفتن تاریخچه و سابقه بازار، اطلاعاتی به تریدر ها در مورد احتمال برگشت یا حرکت قیمت ها ارائه میدن. در ادامه موج های 1 تا 5 الیوت رو با هم بررسی می کنیم.

موج اول

در موج اول، دارایی مورد تحلیل شروع به حرکت افزایشی می کنه. در موج اول، کسی از رشد یا احیانا ریزش بازار اطلاعاتی نداره و چنان چه تغییری هم انجام بشه، تحلیل گران ممکنه تنها دلیل اون رو افزایش تقاضا بدونن. اما در پس پرده، حوادثی در حال رخ دادن هستش. از همین رو، موج اول رو اصطلاحا موج مافیا میگن. برای مثال اعضای هیئت مدیره فهمیدن که با انتساب مدیریت جدید، اوضاع بهتر و شرکت رونق می گیره و سودش بالا تر میره. اونا با کد بورسی اطرافیان خودشون، شروع به خرید سهام شرکت میکنن، در نتیجه حجم معاملات شرکت افزایش زیادی پیدا می کنه و تقاضا برای سهام شرکت مذکور بالا تری میره. به همین خاطر، بر اساس رابطه عرضه و تقاضا و با بالا رفتن میزان تقاضا، قیمت سهم هم افزایش پیدا می کنه.

موج دوم

در موج دوم، مافیا و افراد پس پرده، خرید هاشون رو کردن و تموم شده و با کاهش میزان تقاضا و پیشی گرفتن میزان عرضه، سهام شرکت مقداری افت قیمت خواهد داشت. در موج دوم، خرید اعضای هیئت مدیره تموم شده و اونا در پی برکنار کردن مدیر فعلی و انتصاب مدیر جدید به مجموعه هستن.

موج سوم

موج سوم، عموما اصلی ترین و طولانی ترین موج هستش. چون که در این مرحله، سهام توجه عموم رو به خودش جلب کرده. موج سوم الیوت، موج فعالان حرفه ای بازار و تحلیل گران تکنیکال هم نامیده میشه. این موج، طولانی ترین و قوی ترین موج در بین امواج الیوت هستش که در اندیکاتور MACD، بالا ترین قله رو داره. در موج سوم با شروع به کار مدیریت جدید و تشکیل جلسه معارفه، مدیر جدید از برنامه های خودش برای افزایش تولید، بالا بردن بهره وری، تاسیس نمایندگی های جدید و تسهیلات و ... میگه. با انتشار خبر های جلسه معارفه، تحلیل گران بنیادی خبر های مجمع رو ارزیابی و EPS سهام شرکت رو حساب میکنن. از طرفی هم تحلیل گران تکنیکال در اندیکاتور ها سیگنال خرید یا شکسته شدن مقاومت سهام به سمت بالا رو می بینن. در نهایت با توجه به نتایج این تحلیل ها، تریدر ها شروع به خرید سهام شرکت مذکور می کنن.

موج چهارم

در انتهای موج سوم و شروع موج چهارم، قیمت هر سهم به ارزش ذاتی که مورد نظر تحلیل گران بنیادی هستش، میرسه. تحلیل گران تکنیکال هم با بهره گیری از فیبوناچی، هدف قیمتی سهم رو شناسایی کرده و به هدف خود رسیدن. از همین رو، تریدر ها فروش سهم ها رو شروع می کنن و نسبت عرضه بر تقاضا بالا تر میره و افت قیمت سهم شروع میشه. موج چهارم الیوت در اصل مرحله تثبیت سود و فروش دارایی هستش.

موج پنجم

در موج پنجم الیوت، سهام بیشتری توسط مردم خریداری میشه. عده ای از تریدر ها در موج پنجم، شروع به ارائه ادله غیر منطقی برای خرید سهام می کنن و چنان چه با نظر اونا مخالفت بشه، سعی میکنن که نظر مخالف خودشون رو سرکوب کنن. در موج پنجم الیوت، قیمت سهام بیش از حد بالا میره و مخالفان سهام شروع عرضه و فروش می کنن. در این حالت، الگوی ABC شروع میشه. در موج پنجم، کاربرانی که هیچ اطلاعاتی در مورد بازار های مالی ندارن، با تحقیق از اطرافیان این سهم رو پرسود شناسایی می کنن و در موج پنجم شروع به خرید می کنن. افزایش قیمت سهم در موج پنج الیوت عملا هیچ دلیل بنیادی نداره و تنها دلیل تکنیکال اونم فقط می تونه افزایش تقاضا نسبت بر عرضه باشه. این جمله بین تحلیل گران الیوت معروفه که میگن در موج پنجم، مردم نا آگاه تحلیل گر میشن.

الگوی ABC

خب میرسیم به مرحله توضیح الگوی ABC در نظریه امواج الیوت. الگوی ABC در موج پنجم الیوت تشکیل میشه و در این قسمت توضیحش رو میدیم.

موج A

در موج A، خرید مردم عادی به اتمام رسیده و هیچ نهاد حقوقی هم از دارایی مد نظر حمایت نمی کنه چرا که قیمت سهم بیش از حد بالا رفته. از همین رو، دارایی مورد نظر در موج A، ریزش میکنه.

موج B

پس از ریزش دارایی مذکور در موج A، به دلیل اینکه که قیمت دارایی به کف موج چهارم میرسه، و در مرحله قبل در این موج رشد وجود داشته، کف موج چهارم حمایت محسوب میشه و از همین رو، دارایی در موج B رشد مختصری خواهد داشت.

موج C

در موج C، افراد دسته اول دارایی خودشون رو می فروشن و در نقطه سر به سر خروج میزنن. در انتهای موج C، افراد دسته دوم هم که از دسترسی به رویا های خودشون مایوس شدن، با ضرر های خروج میزنن. در حالی که تحلیل گران در موج C، قیمت رو ارزنده می دونن و موقعیت رو برای خروج زدن مناسب نمی دونن. چرا که دارایی در این نقطه، پایین تر از ارزش ذاتی خودش قیمت گرفته و به همین خاطر، در انتهای موج C تحلیل گران و مافیای بازار، شروع به خرید می کنن.

سخن پایانی

در این مقاله در مورد یکی از سبک های تحلیل تکنیکال یعنی امواج الیوت صحبت کردیم و متوجه شدیم که امواج الیوت چیست. کاربرد امواج الیوت هم همونطور که دیدید در شناسایی و پیش بینی روند ها هستش. انواع امواج الیوت رو هم به دسته کلی تقسیم و توضیح دادیم. در مقالات آموزشی، ما بیشتر در مورد کلیات صحبت می کنیم و آموزش های حرفه ای تر در دوره های پیشرفته آموزش ارز دیجیتال در دسترس خواهد بود. در انتها جا داره بگم که آموزش ما در مجموعه آکادمی ارزسنج بسیار متنوع و به روز هستش و توصیه داریم که حتما ازشون استفاده کنید. در ضمن آکادمی آموزش ارز دیجیتال ارزسنج، با پشتیبانی آنلاین پاسخگو سوالات و مشکلات شما هم هست و می تونید سوالات و نظرات تون رو با پشتیبانی آنلاین مطرح کنید. امیدوارم که همراه ارزسنج باشید و در کنار هم مسیر موفقیت در بازار ارز های دیجیتال رو طی کنیم.

.jpg)

نظرات کاربران در مورد امواج الیوت چیست؟ ( انواع امواج الیوت و کاربرد انها)